Python量化交易策略的常见结构解析(附示意图)

一个量化交易策略的常见结构

很多人读了巴菲特、索罗斯、道氏理论、波浪理论、江恩理论之后,都感觉很有道理。

怎么实践起来呢,究竟听谁的?

不用很纠结,在量化交易平台,可以很轻松的验证自己的想法。

一个交易策略,就是指一个交易的想法, idea ,逻辑,付诸于代码,让机器去自动执行,就这么简单。

这里描述一种经典的交易策略结构,总共分四个部分。

1 )选择想要交易的股票

你可以选择你喜爱的股票,家乡的股票,看好的股票;

也可以根据一些经典技术指标计算出一些指标;

也可以根据股票的财务数据来筛选,比如我只选中小盘股票;

或者按行业,我只选白酒股,因为哥哥爱喝。

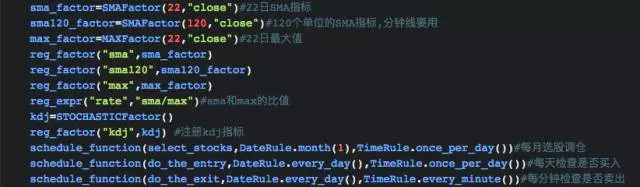

这里用上次提到的选股技术,选出 SMA/MAX 比值,适中的股票,也即选择强势股,同时抛弃涨得差不多到头的股票。

2)选择时机入场

我们买股票的目的抽象为极限就是低买高卖,所以我们想低位买进,这样我们才可以高位卖出。

怎样低位买进,也可以借助一些自己熟悉的技术指标。

这里使用 KDJ 指标入场。

3 )指定止损、止盈策略

止盈止损策略,你可以选择分钟级别的指标,毕竟根据以往很多次的经验, A 股暴涨暴跌,一顿饭的功夫没准就跌停了。

这里使用分钟动态止损,价格跌破 120 日分钟线止损(止盈)。

4 )制定调仓周期

毕竟天天调仓光给券商交手续费了。这里设定的是一个月一调整。

毕竟这里不是咱们研习代码的地方,以上逻辑看管清楚就好了。还是感觉下镭矿下这么复杂的逻辑,看看核心代码长啥样。

镭矿 raquant 还是挺棒的,上面这么复杂的逻辑涉及到 4 个技术指标,还是很少的代码能够完成。

只是为了示意整个交易策略的结构啊,所以小编写这个策略没咋用心,但看收益还是明显强于基准。

用量化平台构建交易策略,最典型的结构,包含哪四个部分?跟我复习一下:

a.选择想要交易的股票

b.选择时机入场

c.指定止损、止盈策略

d.制定调仓周期

如果你真的是程序员,欢迎去镭矿论坛看看一起探讨研究。

Python量化交易策略的常见结构解析(附示意图)

感觉做量化交易策略还不如使用大数据训练集来做机器学习,算法根据当前的价位,交易量,交易时段,均线,近期财报,,等等很多信息来决策,这样就不需要交易者自己懂交易规则了。

Python量化策略的核心结构通常分为几个模块,我来给你画个重点:

1. 数据层

class DataHandler:

def __init__(self, source='local'):

self.source = source

def get_historical_data(self, symbol, start_date, end_date):

# 从数据库或API获取OHLC数据

# 返回pandas DataFrame

pass

负责从数据库、CSV或API(如聚宽、Tushare)获取行情数据,做清洗和格式化。

2. 策略层

class MovingAverageStrategy:

def __init__(self, short_window=10, long_window=30):

self.short_window = short_window

self.long_window = long_window

def generate_signals(self, data):

data['short_ma'] = data['close'].rolling(self.short_window).mean()

data['long_ma'] = data['close'].rolling(self.long_window).mean()

data['signal'] = 0

data.loc[data['short_ma'] > data['long_ma'], 'signal'] = 1

data.loc[data['short_ma'] < data['long_ma'], 'signal'] = -1

return data

这里是策略逻辑的核心,比如双均线策略会在短线上穿长线时产生买入信号。

3. 回测引擎

class BacktestEngine:

def __init__(self, initial_capital=100000):

self.capital = initial_capital

self.positions = []

def run_backtest(self, data, strategy):

signals = strategy.generate_signals(data)

# 根据信号模拟交易

# 计算收益、夏普比率等指标

return performance_metrics

模拟历史交易,计算收益率、最大回撤等关键指标。

4. 执行层

class ExecutionHandler:

def execute_order(self, order):

# 连接券商API执行真实交易

# 处理订单状态和成交回报

pass

实盘时负责对接交易接口,处理订单管理和成交回报。

5. 风控模块

class RiskManager:

def check_position_limit(self, position_size):

# 检查仓位是否超限

# 检查单日亏损是否超过阈值

pass

监控仓位、设置止损止盈,防止异常风险。

示意图结构:

[数据源] → [数据处理器] → [策略引擎] → [信号]

↓ ↓

[回测报告] ← [回测引擎] ← [投资组合] ← [执行器]

简单说就是:数据进,信号出,回测验证,实盘执行。

哈哈,你说的我们做过很长时间,没有用,感觉还是需要真正有想法有才华的人来做交易,太依赖于数据和机器做不出好的策略

在富途上有关注了一个交易大神 huashan 每天通过超短线交易熊牛证持续盈利,他一天的交易笔数在 100 到 200 多笔,这种超短线理论上应该是可以通过机器学习模式识别来做决策的。